今回は「気になる銘柄分析」というテーマで、中小企業向けM&A(企業の合併・買収)仲介会社として急成長している「日本M&Aセンター(2127)」の株を分析します。

- 日本M&Aセンター(2127)の事業概要

- 日本M&Aセンター(2127)の主な決算内容

- 日本M&Aセンター(2127)株への投資ポイント

日本M&Aセンター(2127)の事業概要

| 銘柄コード | 業種 | 時価総額 |

| 2127 | サービス業 | 6,634億円 |

まずはじめに日本M&Aセンターの事業概要を簡単に説明します。

主に日本の中小企業のM&Aを仲介する日本最大手の会社で、名前の通りM&Aに関わるサービスを行っています。

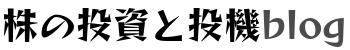

主なサービスの流れは以下のような流れです。

画像出典:日本M&Aセンター/2020年3月期決算説明資料

企業への「事前コンサルティング」から「M&Aサービスの戦略立案」、「M&Aサービスのマッチング」をして「アフターサービス」も行うというビジネスモデルです。

企業のM&Aに関しては、社会的な問題にもなっている中小企業の後継者問題や、不況による事業の先行き不安など、さまざまなニーズがあると思われます。

景気に関係なく、今後も成長が期待できるビジネスモデルといえそうです。

日本M&Aセンターの時価総額は6,601億円です。

日本M&Aセンター(2127)の主な決算内容

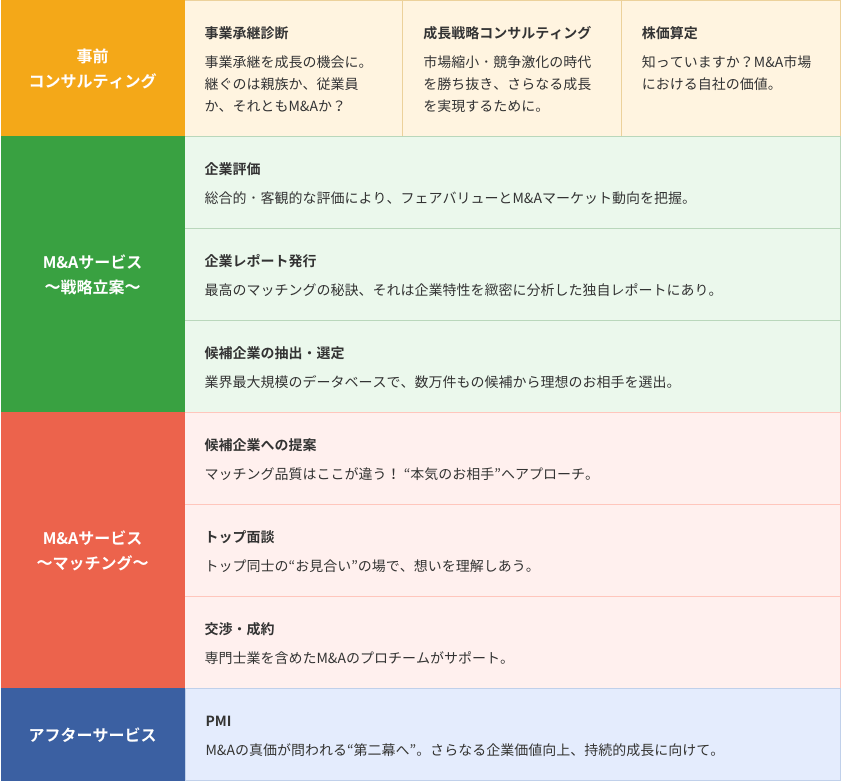

では先日(2020/5/15)発表された、日本M&Aセンター(2127)の2020年3月期(2019年4月1日~2020年3月31日)の連結決算内容から、主なポイントを見ていきましょう。

画像出典:kabutan

この世界的な不況下でも、20年3月期の連結業績は10期連続増収増益で過去最高益を更新!

売上高は320億円(前期比12.5%増)、営業利益は142億円(前期比13.7%増)、経常利益は144億円(前期比15.4%増)、最終利益は102億円(前期比15.9%増)となっています。

世の中の景気停滞ムードとは裏腹に、成長企業の好調さが伺える好決算といえるでしょう。

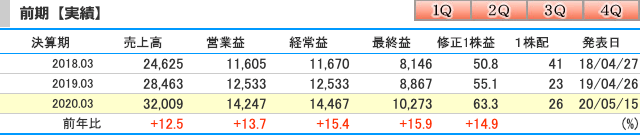

直近3ヶ月(1~3月期)実績

画像出典:kabutan

直近3ヵ月(1~3月期(4Q))の実績は売上高こそ1.8%増でしたが、営業利益は前年同期比18.4%減の13.9億円、経常利益は前年同期比14.1%減の14.6億円に減少しています。

最終利益はわずかに増えて12.2億(前年同期比0.8%増)となり、売上営業利益率も前年同期の29.7%から23.8%に低下しました。

営業利益と経常利益の減少は気になるところですが、直近3ヶ月に関しては想定外の経済不況に見舞われたことを考えれば仕方ないかもしれません。

今期の業績予想は非開示

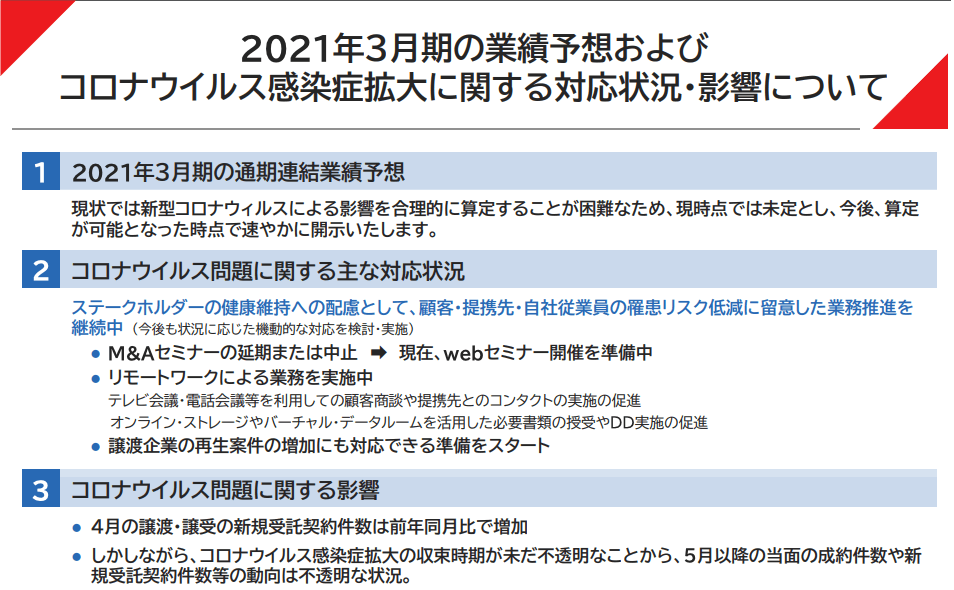

画像出典:日本M&Aセンター/2020年3月期決算説明資料

今期の決算発表で特徴的なのが、21年3月期の業績見通しを非開示にする企業が多いことです。

過去にこれほど業績の見通しを非開示にする企業が多かった年はあまり記憶にありませんが、日本M&Aセンターも2021年3月期の業績見通しは困難だとして開示しませんでした。

配当推移

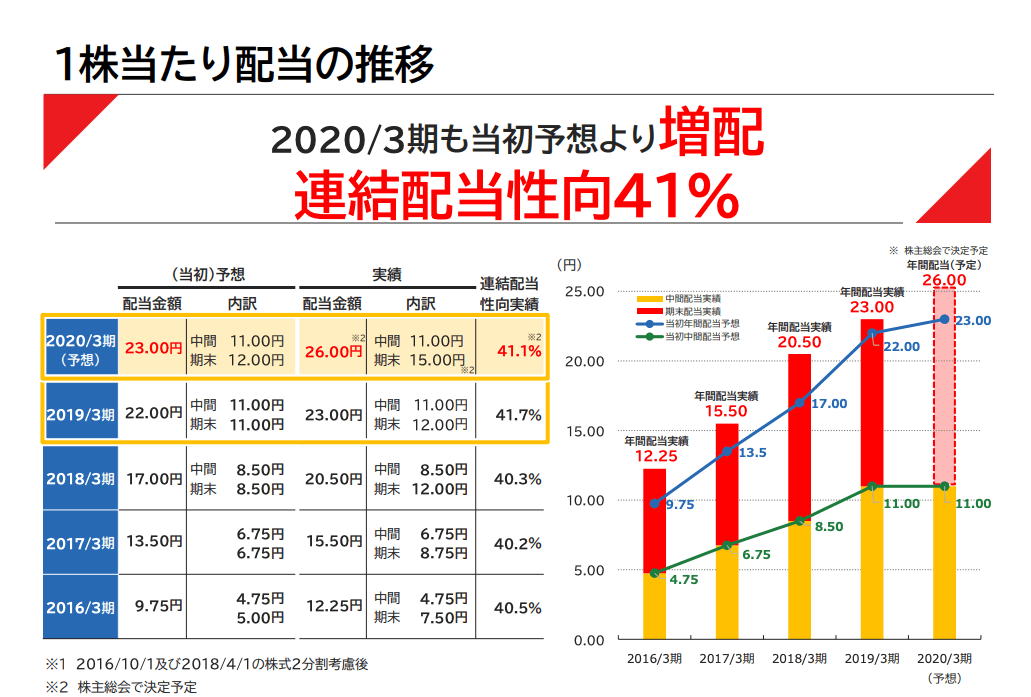

画像出典:日本M&Aセンター/2020年3月期決算説明資料

今期の年間配当は未定としながらも、2019年3月期の23円を上回る26円に増額予定です。

収益性

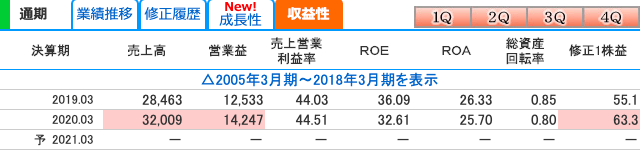

画像出典:kabutan

ROEは32.61%で、ROAは25.70%という収益性の高さは目を見張るものがありますね。

売上営業利益率も驚異の44.51%です。いろんな業種がありますが、なかなかお目にかかれない高いレベルです。

日本M&Aセンターの収益性に関しては、優良企業の目安とされる数値を遥かに超えており、素晴らしいの一言しかありません。

- ROE:10%以上だと優秀

- ROA:5%以上だと優秀

- 売上営業利益率:10%以上だと優秀

財務実績

画像出典:kabutan

財務面を見ても、自己資本比率が81.0%で有利子負債倍率も0.04%と全く問題なしです。

余剰金も着実に積み上がっており、流動比率は343%です。

財務面で見ても全く死角なしといったところですね。

- 自己資本比率:40%以上だと安全水準

- 流動比率:120%以上だと安全水準

- 有利子負債倍率:1倍以下が理想

キャッシュフロー

画像出典:kabutan

営業キャッシュフローが100億円を突破しております。

投資キャッシュフローのマイナスが大きくなっているのでフリーキャッシュフローは減っていますが、決算短信を見ると定期預金の預け入れによる支出が最も大きくなっています。

投資キャッシュフローの主なマイナス要因は、定期預金の預け入れによる支出であるということを考えると、フリーキャッシュフローの減少も問題なしといっていいでしょう。

日本M&Aセンター(2127)株への投資ポイント

日本M&Aセンター(2127)株への投資ポイントを考えてみましょう。

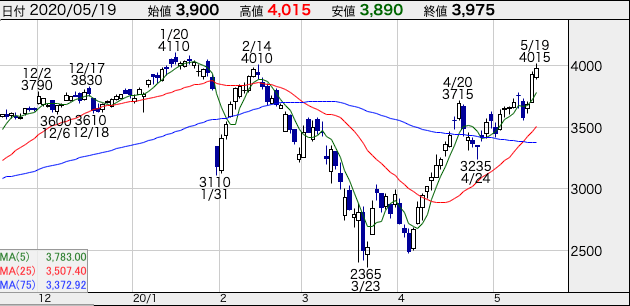

画像出典:kabutan

日本M&Aセンター(2127)の現在(2020年5月19日現在)の株価は3,975円です。

業績非開示のためPERは分かりませんが、PBRは18.08倍です。株価だけで見ると少し割高になってきたような印象です。

日本M&Aセンター(2127)のような好業績企業の株は、株価の値上がりを見込んだキャピタルゲイン目的で投資する人が多いと思います。

収益性が高いビジネスモデルは、不況が追い風になって今後も成長していくことが予想されるので、さらなる株価の上昇も期待できます。

私の個人的な評価は以下のような感じです。

評価: 4高い収益性と財務の健全性、不況さえメリットになるビジネスモデルは魅力です。いわゆるテンバガー株のように株価が10倍を超えるような大きな成長は期待できないかもしれませんが、あまり過度な期待は控えつつも、タイミングを見て安値を掴みたい銘柄です。

まとめ

最後に日本M&Aセンター(2127)の特徴をまとめておきます。

- 中小企業向けM&A(企業の合併・買収)仲介会社で日本最大手

- 不況でも需要の拡大が見込めるビジネスモデル

- 驚異的な収益性の高さと盤石な財務は魅力

このブログでは株式投資にまつわる疑問や個別株の分析など、株式投資に役立つ情報を発信しております。

今後も個別株をできるだけ簡単に分かりやすく紹介してみたいと思いますので、よろしければ参考にしてみてください。

最後まで読んでいただきありがとうございました。