MSワラントは上場企業が資金調達に使う方法として知られています。

既存株主にはすこぶる悪評が高く“悪魔の錬金術”ともいわれるMSワラント。

今回はMSワラントの仕組みや新株予約権との違い、MSワラントを発行する理由やMSワラントのデメリットなどをわかりやすく解説します。

MSワラントとは

MSワラントとはMoving Strike Warrant(ムービング・ストライク・ワラント)の略で、日本語にすると「行使価額修正条項付新株予約権」となります。

要は“株式市場で取引されている株価よりも低い価格で新株を発行できる権利”で、上場企業が資金調達に使う方法の一つです。

MSワラントの仕組みと新株予約権との違い

MSワラントの仕組みが理解しやすいように、新株予約権(通常のワラント)との違いについて説明します。

新株予約権(ワラント)の仕組み

新株予約権(ワラント)は、あらかじめ決められた期間に、決められた価格(行使価格)で株を買う権利です。

例えば権利行使価格が1,000円の新株予約権の権利を持っているとします。

株価が上昇して1,300円になり、その時点で権利を行使すれば、あらかじめ決められた価格の1,000円で株を購入することができるので、すぐに売却すれば300円の利益が出ます。

しかし株価が権利行使価格の1,000円を下回っていると、あえて権利を行使して株を買う意味がありません。

あくまでもワラント発行時に企業が発行するのは、新株予約権の権利です。

新株予約権を引き受ける側にとって、権利を行使して株を購入するかどうかは、株価の動向を見極めながら決めればいいので、リスクを軽減できるというメリットがあります。

一方、新株予約権を発行する企業にとっては、株価が権利行使価格より上昇しない限り資金調達することができないので、予定していた資金額を調達できなかったり、資金調達に時間がかかるというデメリットがあります。

MSワラントの仕組み

新株予約権の場合、株価が権利行使価格を下回っている間は株を買ってもらえません。

資金調達はその後の株価次第ともいえる、新株予約権のデメリットを補うのがMSワラント(行使価額修正条項付新株予約権)です。

MSワラントには、行使価格を修正できる権利「変動行使価格 = Moving Strike Price(MS)」が付与されています。

つまり株価が下がったとしても、さらに低い株価で権利を行使できるので、MSワラントの引受先は常に時価より安い価格で株式を購入することができる仕組みになっています。

行使価格は前日終値の9割程度に修正されるのが一般的で、MSワラントは行使価格の下限が決められています。

株価が下限を下回っている間は、引受先が権利を行使することはないので、そのような場合MSワラントの発行元企業は資金調達が遅れてしまいます。

しかし行使価格が固定されている通常の新株予約権に比べると、仕組み的にMSワラントの方がスピーディーに資金調達することが可能です。

MSワラントは「常に時価より安い価格で購入できるように、株価の購入価格が修正される新株予約権」です。

MSワラントを発行する理由

上場企業がMSワラントを発行する主な理由は、拙速な資金調達のためです。

資金調達するには、他にも銀行からの融資や社債の発行、公募増資などがありますが、MSワラントに比べて手続きや審査が厳しくなります。

上場間もない企業などは信用力も低く審査が通りづらいので、思うように資金調達ができないといった事情もあるでしょう。

MSワラントの場合、基本的に引受先は損をしないので、信用力が低い企業でも引受先が決まりやすく、資金調達しやすいというのがMSワラントを発行する主な理由です。

MSワラントによるデメリット

MSワラントに限ったことではありませんが、増資によって資金調達を行えば株式数が増加します。

発行済株式数が増加することで、株式が希薄化(1株あたりの価値が減少)します。

MSワラントの引受先は、行使価格の下限を下回らない限り、常に時価より安く株を購入することができるので、権利を行使してすぐに売却すれば確実に利益が出ます。

MSワラントの引受先は空売りをして、より大きな利益を得ることも可能なので、発行株数が多いほど空売りの量も増えて株価の下落も大きくなりやすいです。

つまりMSワラントの引受先は必ず儲かりますが、既存株主からすると株式の希薄化と株価の下落というデメリットしかありません。

既存株主だけが著しく損をする仕組みなので、MSワラントは“悪魔の錬金術”ともいわれます。

MSワラントを行った企業のその後の株価

実際にMSワラントを行った企業の株価が、その後どうなったかを見てみましょう。

ニューラルポケット(4056)

| MSワラント発表日時 | 2021/11/19 |

| 新株予約権の総数 | 15,700個 |

| 総株式数 | 1,570,000株 |

ニューラルポケットは下降トレントの真っ只中だったので、トドメのMSワラントといった感じになってしまいましたね。

この記事を書いた時点では、MSワラントの発表から2営業日しか経っていないので、今後の株価がどうなるかが気になります。

画像出典:kabutan

Mipox(5381)

| MSワラント発表日時 | 2021/11/18 |

| 新株予約権の総数 | 23,700個 |

| 総株式数 | 2,370,000株 |

Mipoxは比較的MSワラントの影響が小さかったように見えます。

こちらもこの記事を書いた時点ではMSワラントの発表から3営業日しか経っていないので、今後の株価に注目ですね。

画像出典:kabutan

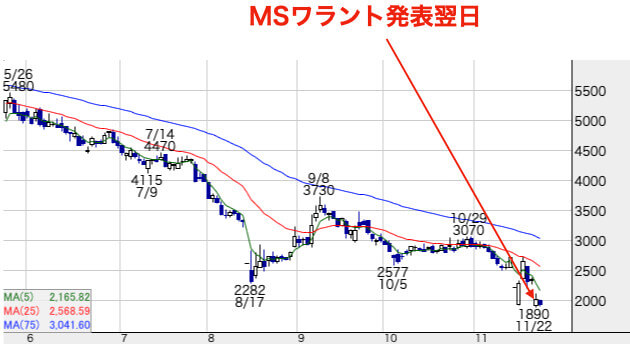

ケアネット(2150)

先の2銘柄はMSワラントの発表から数日しか経っていないので、MSワラントの発表からある程度時間が経過したケアネット(2150)の株価チャートを見てみましょう。

| MSワラント発表日時 | 2021/8/12 |

| 新株予約権の総数 | 10,000個 |

| 総株式数 | 1,000,000株 |

MSワラントの発表翌日はストップ安となっており、多少の押し目はつくるものの、売り圧力に押されて下降トレンドを形成しています。

画像出典:kabutan

MSワラントのまとめ

今回はMSワラント仕組みや新株予約権との違い、MSワラントを発行する理由などを解説してみました。

MSワラントの引受先は大手証券会社になることがほとんどで、確実に利益を得ることができます。

既存株主からすると、MSワラントの発表は最も聞きたくないネガティブ・サプライズともいえますね。

最後にMSワラントについてまとめておきます。

- MSワラントの引受先は常に時価より安い価格で株式を購入できる

- MSワラントを発行する主な理由は拙速な資金調達のため

- 株式の希薄化と株価の下落を引き起こす

- 既存株主だけが著しく損をする仕組みになっている

- MSワラントは悪魔の錬金術ともいわれる

最後まで読んでいただきありがとうございました。