どうもクラタツです!

今回は「気になる銘柄分析」というテーマで、連続増配日本一の優良銘柄「花王(4452)」株の買い時と投資のポイントを考えてみます。

花王の事業概要などは割愛して、この記事では以下の2つに焦点を当てて解説してみたいと思います。

- 花王(4452)株の買い時

- 投資のポイント

花王(4452)株の買い時

まずは花王(4452)株の買い時から考えてみましょう。

現在(2020/6/4)の花王(4452)の株価は9,080円です。10年の月足チャートで見ると、綺麗な右肩上がりです。

画像出典:kabutan

この10年チャートなら長期の配当目的という前提で考えると、ちょっと押し目が来たら買っても良さそうに見えますね。

このまま勢いに乗って株価が10,000円台を超えていくことも考えられますが、期間を短くして5年にしてみます。直近2年は以下の通り、概ね株価は7,000円〜9,000円の間で変動しています。

画像出典:kabutan

1つ目の買いシナリオ

これから花王の株を買うなら、個人的には7,000円〜9,000円の間を1つの軸として投資判断を検討します。

よほどの下降トレンドにでも入らない限り、株価が7,000円台にまで下がることは暫くなさそうなので、もみ合いの中で8,500円くらいになったら買い時を検討するかもしれません。

とりあえずこれが基本路線です。

2つ目の買いシナリオ

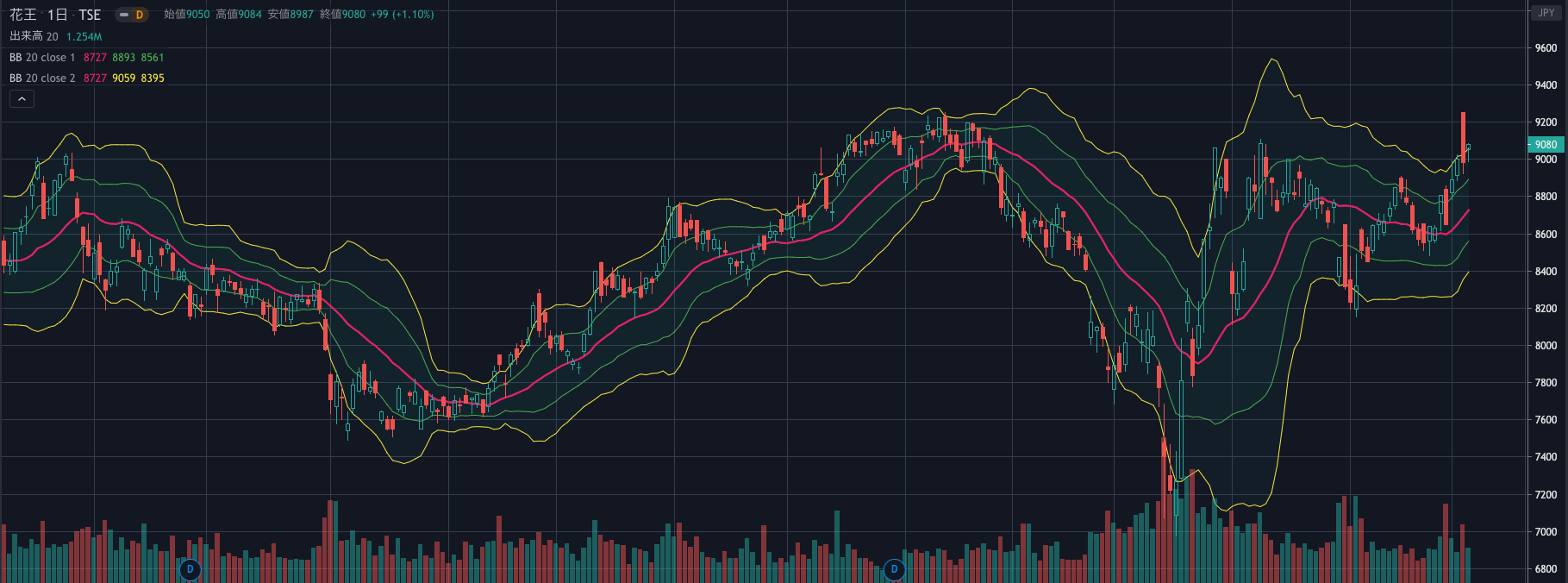

直近1年の株価をボリンジャーバンドで表示すると下記画像のようになります。

画像出典:TradingView

少し見えづらいかもしれませんが、もみ合いながらも既に株価は暴落前の水準に達していますね。

このまますんなり上昇トレンドに突入するとも考えづらいので、もう少しもみ合った後に、どちらかにトレンドが発生した時が2つ目の買いシナリオとなります。

もし下降トレンドなら、トレンドが落ち着いてからが買い時かもしれません。

このまま上昇トレンドを形成していくようであれば、今回は縁がなかったとあきらめます・笑

さて、とりあえず現在の株価から買い時を考えてみましたが、次は基本的な投資スタンスについても考えてみましょう。

花王(4452)株への投資ポイント

日本一の連続増配を継続中ということからも分かる通り、花王(4452)の株は配当目的で保有する銘柄というのが一般的です。

長期的に保有して安定した配当をもらうというのが基本で、短期的な値上がりを目的に売買するような銘柄ではないと言えます。

なので目先の株価はあまり気にせず、長期保有目的で投資を検討している人もいると思います。

そこで今度は花王の具体的な経営指標などをチェックして投資のポイントを考えてみましょう。

収益性

まずは収益性について。今期の業績予想は以下の通りです。

画像出典:kabutan

経営のうまさを図るROEは18.73%でROAは10.06%、売上営業利益率も14.80%の予想です。

さすが日本を代表する優良企業、安定した収益性の高さが見て取れます。

- ROE:10%以上だと優秀

- ROA:5%以上だと優秀

- 売上営業利益率:10%以上だと優秀

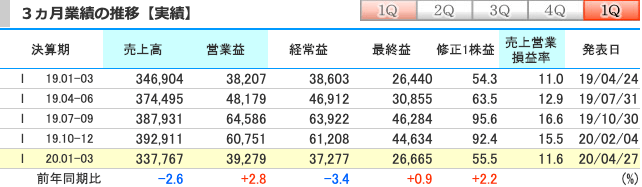

3ヵ月業績の推移【実績】

画像出典:kabutan

直近3ヵ月の実績である1Q(1-3月期)の売上高は-2.6%減の3,377億円になっていますが、営業利益は+2.8%増の392億円で、売上営業利益率は、前年同期の11.0%から11.6%に上昇しています。

新型肺炎の感染拡大の影響を受けた化粧品事業などが減収減益となったようですが、第1四半期についてはそれほど大きな影響がなかったようです。

しかし第2四半期はもう少し厳しい状況になることが予想されるので、2Qの結果が投資判断のポイントとなりそうです。

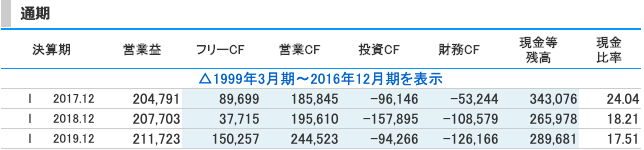

キャッシュフロー

画像出典:kabutan

潤沢なフリーキャッシュフローがあり、キャッシュフローも全く問題ありません。

国内化粧品や消費財を販売している企業では、ダントツでNo1の売上を誇る花王の強さが伝わります。

財務

画像出典:kabutan

個人的に個別株への投資スタンスは成長性を重視しますが、基本的に高収益で好財務な企業にしか投資しません。

花王は財務面で見ても、さすが日本を代表する安定企業といった感じで、自己資本比率が53.7%で有利子負債倍率も0.33倍です。

流動比率も174%あり、財務面も健全そのものです。

- 自己資本比率:40%以上だと安全水準

- 流動比率:120%以上だと安全水準

- 有利子負債倍率:1倍以下が理想

まとめ

私の個人的な評価は以下のような感じです。

評価: 4日本一の連続増配を継続中の優良銘柄で、配当目的で投資を行うなら真っ先に名前のあがる株といえます。さすがに現在(2020/6/4)の株価は割高だと思いますが、不況にも強いディフェンシブ銘柄としての魅力も兼ね備えた銘柄です。

最後に花王(4452)の特徴をまとめておきます。

- 連続増配日本一を継続中の優良銘柄

- 高収益で財務も健全

- 不況にも強いディフェンシブ銘柄

このブログでは株式投資にまつわる疑問や個別株の分析など、株式投資に役立つ情報を発信しております。

今後も個別株をできるだけ簡単に分かりやすく紹介してみたいと思いますので、よろしければ参考にしてみてください。

最後まで読んでいただきありがとうございました。