米国高配当株ETFに投資できる投資信託「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」と「SBI・SPDR・S&P500高配当株式インデックス・ファンド(年4回決算型)」。

新NISAの成長投資枠では配当(分配金)が貰える投資信託に投資を検討している人もいるでしょう。

本記事では、新NISAの成長投資枠の対象になっている話題の高配当株ファンド「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」と「SBI・SPDR・S&P500高配当株式インデックス・ファンド(年4回決算型)」の分配金や信託報酬などについて解説します。

本記事では、SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)を「SBI・VYM(年4回決算型)」、SBI・SPDR・S&P500高配当株式インデックス・ファンド(年4回決算型)を「SBI・SPYD(年4回決算型)」とします。

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)の概要

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)の概要は以下の通りです。

| 商品名 | SBI・V・米国高配当株式インデックス・ファンド (年4回決算型) |

SBI・SPDR・S&P500高配当株式インデックス・ファンド (年4回決算型) |

|---|---|---|

| ベンチマーク | FTSEハイディビデンド・イールド・インデックス | S&P500高配当指数 |

| ウェイト | 時価総額加重方式 | 均等加重方式 |

| 投資対象 | VYM(米国ETF) | SPYD(米国ETF) |

| 投資対象の配当利回り | 3.29%(年率) | 4.76%(年率) |

| 構成銘柄数 | 米国の高配当銘柄約400銘柄 | S&P500指数採用銘柄のうち、配当利回りが高い上位約80銘柄 |

| 購入時手数料 | なし | |

| 換金時手数料 (信託財産留保額含む) |

なし | |

| 二重課税調整 | 有り | |

| 信託報酬 (年率/税込) |

0.1238% | 0.1338% |

| 分配金 | 年4回 | |

| 決算期 | 2・5・8・11月 (各20日) |

|

| 新NISA | 成長投資枠対応 | |

| 募集開始日 | 2024/1/15 (買付可能日) |

|

| 設定日 | 2024/1/30 (積立設定可能日) |

|

| 運用(委託)会社 | SBIアセットマネジメント | |

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)の特徴

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)の主な特徴をまとめてみます。

- 年4回分配金が貰える

- 少額(100円)から投資可能

- 分配金の自動再投資が可能

- 確定申告をして外国税控除をする必要がない

年4回分配金が貰える

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)の一番の特徴といえば、分配金を貰うことができるということでしょう。

投資信託の分配金を貰うのがいいかどうかは別として、インカムゲインが得られる高配当株投資は投資の実感が湧きやすいということもあって人気があります。

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)は、どちらも年4回(2・5・8・11月の各20日)分配金を受け取ることができます。

※分配対象額が少額の場合等は分配金が支払われないことがあります。

少額(100円)から投資可能

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)は投資信託で、100円から投資することができます。

米国ETFの場合は1株(1口)単位での取引となります。

例えば米国ETFのSPYDの場合、現時点での価格は1株(1口)約40ドル(約5,809円)で、VYMなら約111ドル(約16,121円)が必要です。

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)は少額(100円)から取引することができます。

分配金の自動再投資が可能

ETFの場合、分配金を再投資する際は振り込まれた分配金を自分で再投資する必要があります。

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)については、分配金の受取方法を「再投資」に設定すれば、分配金は自動で再投資されます。

分配金を受け取らずに再投資する場合は手間がかからないので便利です。

確定申告をして外国税額控除をする必要がない

SBI・V・米国高配当株式インデックス・ファンドとSBI・SPDR・S&P500高配当株式インデックス・ファンドは、どちらも二重課税調整制度の対象商品です。

特定口座などの課税口座で投資した場合、二重課税で課せられた税金を取り戻すために確定申告をする必要はありません。

特定口座やNISA口座で投資信託から米国ETFに投資した場合の課税については、以下の表をご参考にしてください。

画像出典:SBIアセットマネジメント

二重課税調整制度について

海外株式などに投資して利益を得た場合は外国税がかかります。

また、ETFなどが国内の投資家に分配金を支払う際には国内税も課せられることになり、以前は国内外で二重課税状態になっていました。

このような二重課税が生じないように、2020年1月1日より施行された税制改正によって、ETFなどで支払った外国税は分配金に係る所得税の額から控除できるようにする調整措置「二重課税調整制度」ができました。

二重課税調整制度ができる以前は、二重課税で課せられた税金を取り戻すには確定申告をする必要がありました。

二重課税調整制度ができたたことによって、海外資産に投資するETFなどで得た利益に対する外国税と国内税の二重課税は解消されることになり、二重課税調整制度の対象となっているETFなどは自動的に調整が行われるので自分で確定申告をする必要がなくなりました。

SBI・V・米国高配当株式インデックス・ファンドとSBI・SPDR・S&P500高配当株式インデックス・ファンドは、どちらも二重課税調整制度の対象商品なので、特定口座などの課税口座で投資する場合、外国税額控除のために確定申告をする必要はありません。

二重課税調整制度のイメージについては、以下の図をご参考にして下さい。

画像出典:SBI証券

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)の注意点

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)に投資する場合の注意点についてまとめておきます。

- NISA口座でも外国税はかかる

- 分配金を受け取る場合は設定が必要

- 分配金は支払われないことがある

- NISA口座(非課税)で分配金を貰う場合は注意が必要

NISA口座でも外国税はかかる

SBI・VYM(年4回決算型)やSBI・SPYD(年4回決算型)のように、海外株式などの金融商品が投資対象の配当金(分配金)については外国税(10%)がかかります。

誤解が多いようですが、NISA口座でも外国税(10%)はかかります。

SBI・V・米国高配当株式インデックス・ファンドとSBI・SPDR・S&P500高配当株式インデックス・ファンドは、どちらも米国のETFが投資対象なので、外国税10%を引いた金額が配当金(分配金)として支払われることになります。

NISA口座では配当金(分配金)の外国税額控除ができないため、必ず外国税はかかるということを覚えておきましょう。

分配金を受け取る場合は設定が必要

SBI・VYM(年4回決算型)やSBI・SPYD(年4回決算型)に投資して分配金を受け取る場合、分配金の受取方法に注意が必要です。

分配金の受取方法が「再投資」になっていた場合、分配金は自動的に再投資されてしまいます。

そのため分配金を受け取る場合は、必ず分配金の受取方法を「受取」に設定する必要があります。

分配金の受け取り方法については、SBI証券の公式サイトにログインして確認してみるといいでしょう。

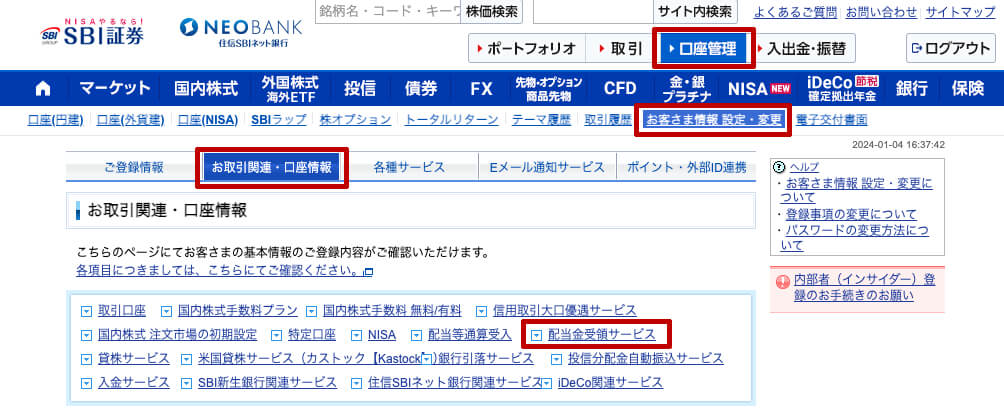

分配金の受取方法の確認は、SBI証券にログイン後「口座管理」画面に移動すると保有証券の一覧で確認できます。

SBI・V・米国高配当株式インデックス・ファンドとSBI・SPDR・S&P500高配当株式インデックス・ファンドが保有証券一覧画面に反映されていたら、一番右側に「分配金受取方法」という欄があります。

そこが「受取」ではなく「再投資」になっていた場合は、変更をクリックして「受取」に変更する必要があります。

分配金は再投資するという場合は、そのままで大丈夫です。

分配金は支払われないことがある

「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」と「SBI・SPDR・S&P500高配当株式インデックス・ファンド(年4回決算型)」の分配金については、「※年4回の決算時に分配を行うことを目指しますが、毎決算時の分配金のお支払いを保証するものではありません。」と公式にアナウンスされています。

そのようなケースは少ないと思いますが、分配金は必ず支払われるものではないということは留意しておきましょう。

NISA口座(非課税)で分配金を貰う場合は注意が必要

株などの配当金を受け取る場合、受け取り方法は主に次の4つの方式があります。

- 配当金領収書方式(郵便局で受取)

- 登録配当金受領口座方式(全ての銘柄共通で指定の銀行口座に振込)

- 個別銘柄して方式(銘柄ごとに指定の銀行口座に振込)

- 株式数比例配分方式(証券口座に振込)

上記の受け取り方法のうち、NISA口座(非課税)で分配金(配当金)を受け取る場合、受け取り方法は「株式数比例配分方式」に設定する必要があります。

それぞれの受取方式の説明は割愛しますが、「株式数比例配分方式」以外は非課税のNISA口座で分配金(配当金)を受け取ることができません。

分配金(配当金)をNISA口座(非課税)で受け取る場合、必ず「株式数比例配分方式」に設定されているか確認しましょう。

SBI証券の場合「口座管理」→「お客様情報 設定・変更」→「お取引関連・口座情報」→「配当金受領サービス」から確認できます。

画像出典:SBI証券

「配当金受領サービス」の設定が「株式数比例配分方式」でなかった場合は、右側の「変更」をクリックして「株式数比例配分方式」に変更するようにしましょう。

米国ETFと投資信託ならどっちがいい?

SBI・VYM(年4回決算型)とSBI・SPYD(年4回決算型)は投資信託ですが、直接ETF(VYMとSPYD)に投資する場合とどっちがいいかについて考えてみましょう。

結局のところ米国ETFと投資信託のどちらに投資するかは何を重視するかによります。

- 多少の手間はかかっても運用コストを重視するなら米国ETF

- 手間をかけずに手軽に投資したいなら投資信託

SBI・VYM(年4回決算型)、SBI・SPYD(年4回決算型)と米国ETF(VYM・SPYD)の比較

SBI・VYM(年4回決算型)、SBI・SPYD(年4回決算型)と米国ETF(VYM・SPYD)の主な違いを比較してみましょう。

| ファンド名 | SBI・VYM(年4回決算型) SBI・SPYD(年4回決算型) |

VYM SPYD |

|---|---|---|

| ファンドの種類 | 投資信託 | ETF |

| 運用コスト | SBI・VYM(0.1238%) SBI・SPYD(0.1338%) |

VYM(0.06%) SPYD(0.07%) |

| 分配金 | 年4回 (円で受取る) |

年4回 (ドルで受取る) |

| 決算期 | 2・5・8・11月 | 3・6・9・12月 |

| 分配金の自動再投資 | 可能 | 不可 |

| 最低取引金額 | 100円 | 1取引価格単位 |

| 二重課税調整 | 有り | なし |

| 取引タイミング | 基準価額で取引 | リアルタイム取引 |

| 新NISA | 成長投資枠対応 | |

| 運用会社 | SBIアセットマネジメント | バンガード(VYM) ステート・ストリート(SPYD) |

SBI・VYM(年4回決算型)、SBI・SPYD(年4回決算型)と米国ETF(VYM・SPYD)の主な違いを簡単にまとめると次のようなイメージになります。

| SBI・VYM(年4回決算型) SBI・SPYD(年4回決算型) |

米国ETF(VYM・SPYD) |

|---|---|

|

|

多少の手間はかかっても運用コストを重視するなら米国ETF

米国ETF(VYM・SPYD)は、配当金を再投資する場合は自分でする必要があったり、円とドルを交換するなどの手間がかかります。

また、特定口座で投資する場合、外国税額控除をして外国税の一部を取り戻すためには確定申告をする必要もあります。

そのようなことが面倒だと思うなら投資信託の方がいいと思いますが、多少の手間がかかっても運用コストの低さを重視するなら米国ETF(VYM・SPYD)です。

NISA口座で投資するなら外国税額控除のことを気にする必要はありません(外国税額控除ができない為)。

手間をかけずに手軽に投資したいなら投資信託

SBI・VYM(年4回決算型)やSBI・SPYD(年4回決算型)の場合、分配金の再投資が自動でできたり円とドルを交換する必要はありません。

また、少額から投資ができたり二重課税調整制度の対象商品にもなっているので、特定口座などの課税口座で投資する場合でも、外国税額控除のために確定申告をする必要はありません。

米国ETF(VYM・SPYD)に比べると運用コストは高めですが、手間をかけずに手軽に投資したいなら、SBI・VYM(年4回決算型)やSBI・SPYD(年4回決算型)の方がいいと思います。

SBI証券なら投資信託を保有しているだけでポイントが貰える

今回は米国高配当株ETFに投資できる投資信託「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」と「SBI・SPDR・S&P500高配当株式インデックス・ファンド(年4回決算型)」を取り上げてみました。

この2つの投資信託はSBI証券で販売されますが、SBI証券では投資信託を保有しているだけでポイントが貰える「投信マイレージ」サービスがあるのもメリットです。

投資信託の分配金を受け取る場合、長期的な資産形成には不利な反面、分配金として配当を貰うと投資の実感が湧きやすいというメリットもあります。

最後まで読んでいただきありがとうございました。

投資信託は分配金として配当が貰えるものがいいという人も多いと思います。 NISA口座なら国内課税分の分配金が非課税になるということもあり、新NISAの成長投資枠では分配金が貰える投資信託に投資を検討している人もいるでしょう。 本[…]

楽天証券から新たに販売されることになった『楽天・NASDAQ100インデックス・ファンド』と『楽天・SOXインデックス・ファンド』。 同じ指数に連動する投資成果を目指す国内のファンドとしては、運用コスト(信託報酬)が業界最低水準という[…]